服務(wù)范圍

企業(yè)架構(gòu)搭建

企業(yè)財(cái)務(wù)規(guī)范

Vistra卓佳服務(wù)

上市公司秘書

Vistra卓佳服務(wù)

證券登記管理

Vistra卓佳服務(wù)

首次公開招股

Vistra卓佳服務(wù)

海外合規(guī)顧問(wèn)

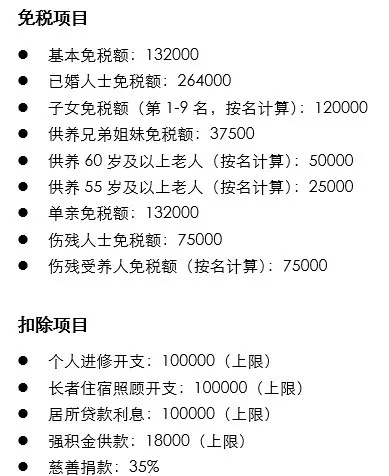

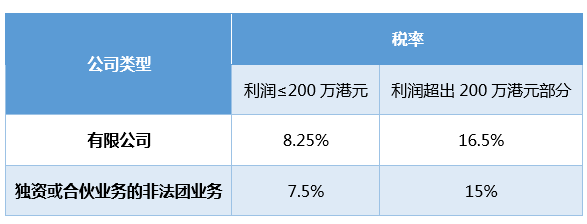

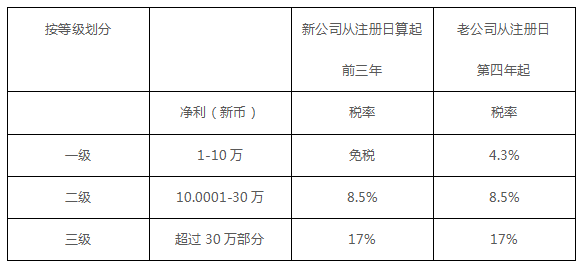

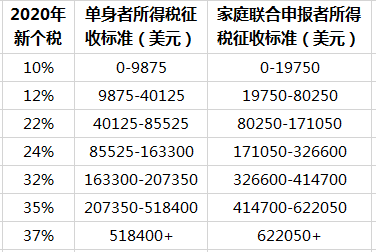

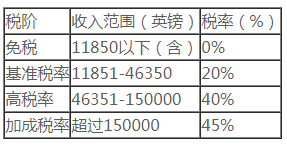

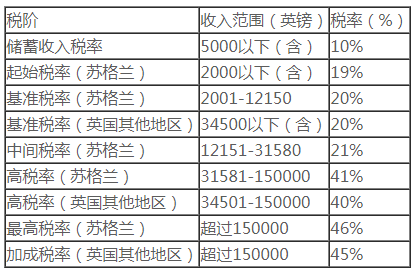

海外財(cái)稅咨詢

Vistra卓佳服務(wù)

企業(yè)并購(gòu)重組

國(guó)際貿(mào)易咨詢

企業(yè)投資盡調(diào)

境外投資備案申請(qǐng)

一帶一路投資咨詢

海外公司設(shè)立

境外銀行開戶

特許牌照申請(qǐng)

知識(shí)產(chǎn)權(quán)申請(qǐng)

商務(wù)咨詢服務(wù)

Vistra卓佳服務(wù)

人力資源及薪酬管理